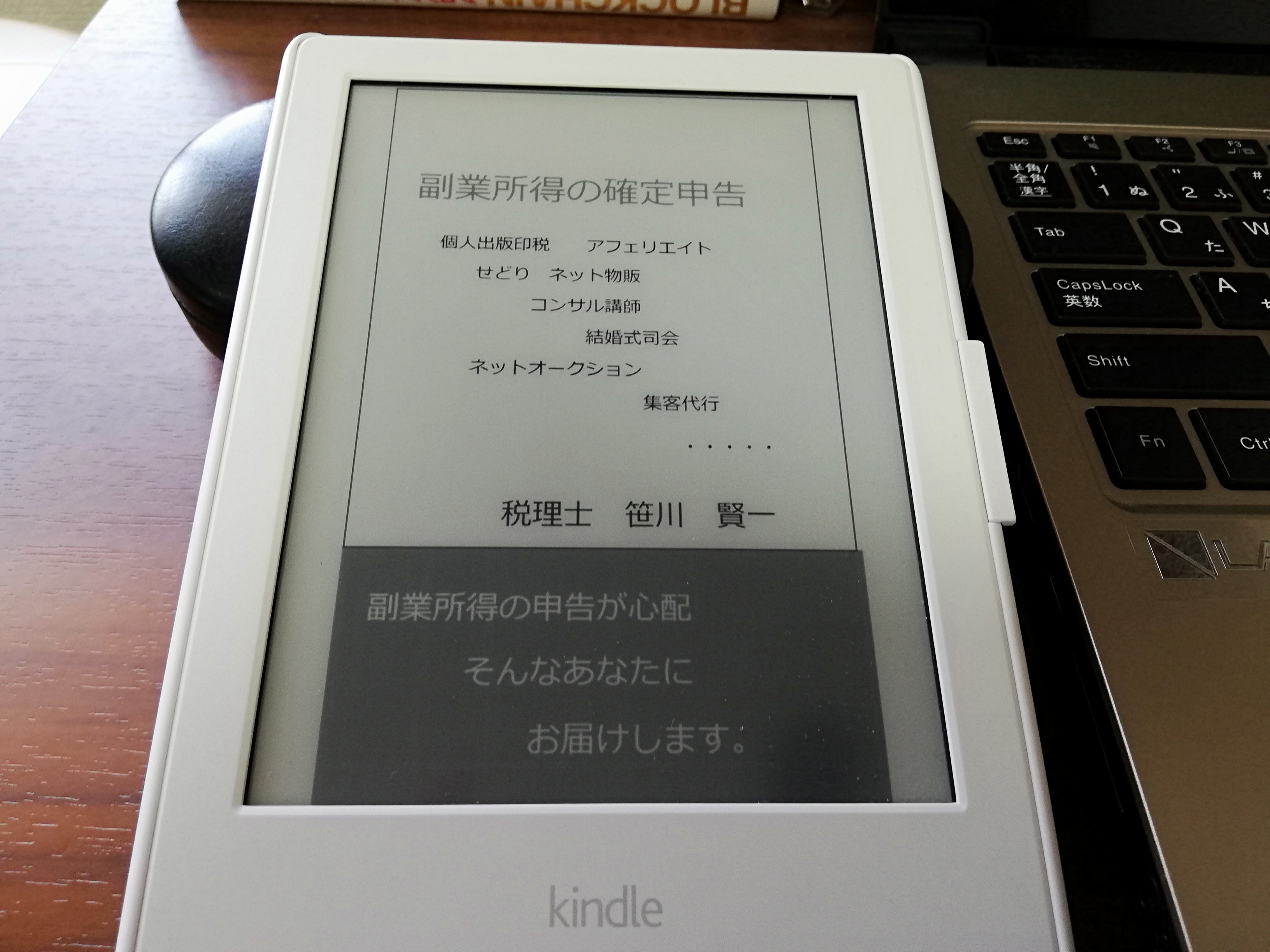

『副業所得の確定申告』

個人出版印税、アフィリエイト、せどり、ネット物販、ネットオークション、コンサル講師など副業所得の申告が心配という方向けに、税理士が書いた電子書籍があります。

本日紹介するのは、アマチュア計算機愛好家で税理士の笹川賢一さんが書いた、こちらの書籍です。

笹川賢一『副業所得の確定申告』(Amazon Services International, Inc.)

この本は、サラリーマンとしての給与所得以外の収入を、自らの努力で稼ぎ出し、その税務署への申告が心配な人向けに書かれたもので、主に雑所得を対象にしています。

先祖伝来の土地建物を相続し、家賃収入(不動産所得)を得ている人は、この本の対象からは外しています。

本書は以下の11部構成から成っています。

1.はじめに

2.副業所得の種類

3.事業所得と雑所得の違い

4.確定申告をしなくてもよい場合

5.収入金額と必要経費

6.申告書

7.どこまでが必要経費

8.源泉徴収されていたら

9.上手な折衝の仕方

10.会社にバレないために

11.おわりに(副業のススメ)

この本の冒頭で著者は、事業所得には損益通算や青色申告が認められているが、雑所得の場合には認められていないので、事前に税務署に相談しておくことが大切だ、と説明しています。

次に「雑所得」について、特殊な場合を除いては、所得が20万円以下の場合は確定申告が不要です。但し、国税である所得税はそうなのですが、住民税については申告不要の制度がないそうです。

また、雑所得の計算方法として、以下の計算式を解説しています。

雑所得 = 収入金額 = 必要経費

ここで、収入も経費も、実際に現金が動いたタイミングではなく、取引が発生したタイミングで確定し、その年の取引であれば計上する必要があります。

また多くのケースでポイントになるのが、必要経費はどこまで認められるのかということです。ここは税務署の解釈になる部分で、細かい取り扱いは明確に法律で定められているものではありません。

税理士への相談や、税務署への説明などのため、最低限、支払った領収証や請求書を保管しておくことが大切です。

よく問題になるのがパソコンの取り扱いです。まず、個人用(プライベート用)と副業用(雑所得用)に分けておくことが必要ですが、雑所得の場合は青色申告が認められていないので、10万円以上の場合は一気に必要経費にすることができず、4年間かけて減価償却計算をして必要経費にしていきます。

これが、事業所得で青色申告をしている場合には、30万円未満なら一気に必要経費にしていいという特例があり、これは大きいです。

続いて、副業が「会社にバレないために」ということで、申告書の「住民税に関する事項」の部分で、「自分で納付」にチェックをつけることを説明しています。

そうすれば、給与所得以外の所得が会社には通知されず、バレるリスクを回避できる、ということです。

最後に、「副業のススメ」と題して、起業して成功する人が約1割しかいないのは「売る力がない」からだ、という著者の分析を紹介しています。

「売る力」や「営業する力」をつけるためにも、副業で稼いでみることは重要で、いざリストラで会社を辞めざるを得なくなった時に、家族や大切な人を守ることができる、と著者は言います。

あなたも本書を読んで、副業所得を稼ぐことを考えてみませんか。

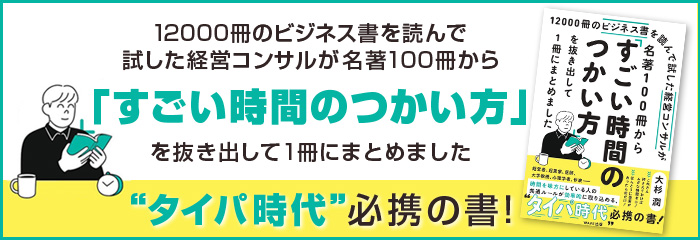

速読法・多読法が身につくレポート 『年間300冊ビジネス書速読法「7つのポイント」』 (定価 9,990円)を、こちらのサイトより、大杉潤のメルマガ『ビジネス書10000冊から』へ登録いただければ、無料で差し上げます。こちらをクリックして登録ください!

https://tsuku2.jp/mlReg/?scd=0000049956

では、今日もハッピーな1日を!